Лучшее от Marketstat

Лучшее от Marketstat

Оптимальное F Ральфа Винса

2013-09-03 14:55:29

Статистика и трейдеры новички.

2014-01-20 10:20:39

Опыт в трейдинге. Делимся знаниями.

2014-10-09 15:12:24

Мартингейл и Статистика трейдера.

2013-09-11 15:21:19

Наука о трейдинге. В поисках секрета.

2014-02-28 17:13:15

| А Вам подходит антимартингейл? |

Антимартингейл.

Любители состязаются друг с другом, профессионал – сам с собой.

Анатоль Ким.

Довольно часто начинающий трейдер натыкается на понятие управление риском, блуждая в бескрайних степях интернета. Одни пропускают эту информацию мимо взора, оправдывая это тем, что еще не пришло время задумываться об этом, пока не научусь торговать, другие решают уделить время на разбирательство с вопросом – что такое управление риском. С этого момента вторые перестают быть начинающими трейдерами. На мой взгляд, трейдер – это финансовый управляющий. Человек, который должен знать, как распорядиться деньгами, чтобы не только не потерять, но и приобрести. Ну а какой же управляющий не знает своих рисков и не контролирует их.

Загвоздка кроется в том, что методов управления рисками в торговле на бирже достаточно много, чтобы отбить все желание касаться этой темы и сидеть, преспокойно поглядывая на скачущую цену, выискивая, где бы заскочить в позицию, каким-нибудь объемом (да чтобы нервы пощекотало). К счастью, среди тонн полезной информации существует сервис, способный помочь в выборе стратегии управления рисками. Безусловно, использование одной лишь стратегии будет до смешного мало, чтобы правильно управлять торговой позицией. Но! Чтобы научиться писать портрет, нужно сначала научиться писать натюрморт. Чтобы определить свою собственную стратегию, наиболее удобную по рискам и темпераменту, необходимо хотя бы догадываться о том, какая бы подошла Вам более остальных. Ведь по сути, чтобы заработать денег торговлей на бирже:

— надо принимать огромные риски и торговать редко;

— надо принимать умеренные риски и торговать чаще;

Все остальное – чаще приводит к убыткам, нежели к прибыли. И для тех, кто пока не может похвастаться большим опытом и знаниями, рекомендуется выбрать для себя, оптимальный вариант.

В предыдущей публикации мы говорили о том, что в сервисе «Статистика трейдера» успешно реализован анализ торговли с точки зрения управления рисками. Доступен целый перечень методов управления, пропустив через которые данный по своей торговле, Вы сможете увидеть, какой бы подошел Вам.

Сегодня мы говорим о так называемом антимартингейле. Из названия очевидно, что суть метода противоположна методу мартингейла, рассмотренному в предыдущей статье. Метод более близок к большинству широко используемых методов, в первую очередь тем, что прибыльная позиция позволяет увеличивать риски. В отличие от мартингейла, обратный ему метод не имеет столь глубоких просадок в случае убыточной серии. Напротив, серия убыточных сделок, будет иметь более сглаженное и плавное снижение на графике доходности. Говоря простым и скорее глупым языком – стратегия основана на фразе: «А я в ударе». То есть в случае прибыльной сделки, необходимо увеличить риск в следующей сделке (как раз видимо рассчитывая на ту самую фразу) и увеличивать до тех пор, пока серия не прекратится, ну или естественным образом взыграет жадность и здравый смысл (вечно в ударе быть невозможно). В обратном же случае, что, кстати говоря, меня устраивает, необходимо вернуться к первоначальному, минимальному лоту. Минус стратегии очевиден – в случае убытка, «отбить» его сложнее, чем в стратегии мартингейла, потому что возвращаемся мы к минимальному лоту, соответственно в пунктах, заработать придется больше. Но, как я уже говорил, стратегия применима, работает и является серьезным оружием в руках серьезного трейдера.

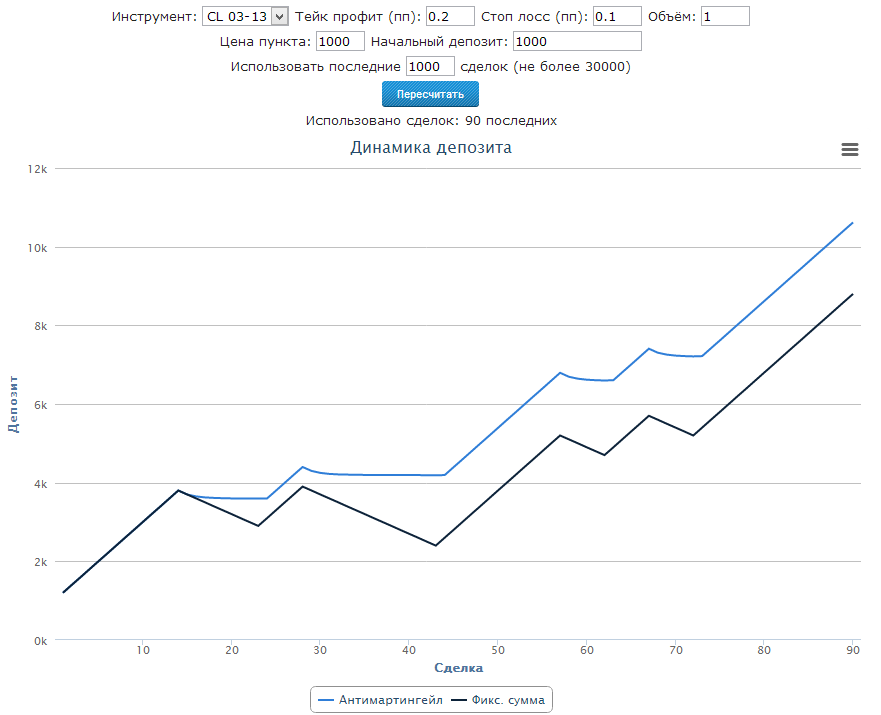

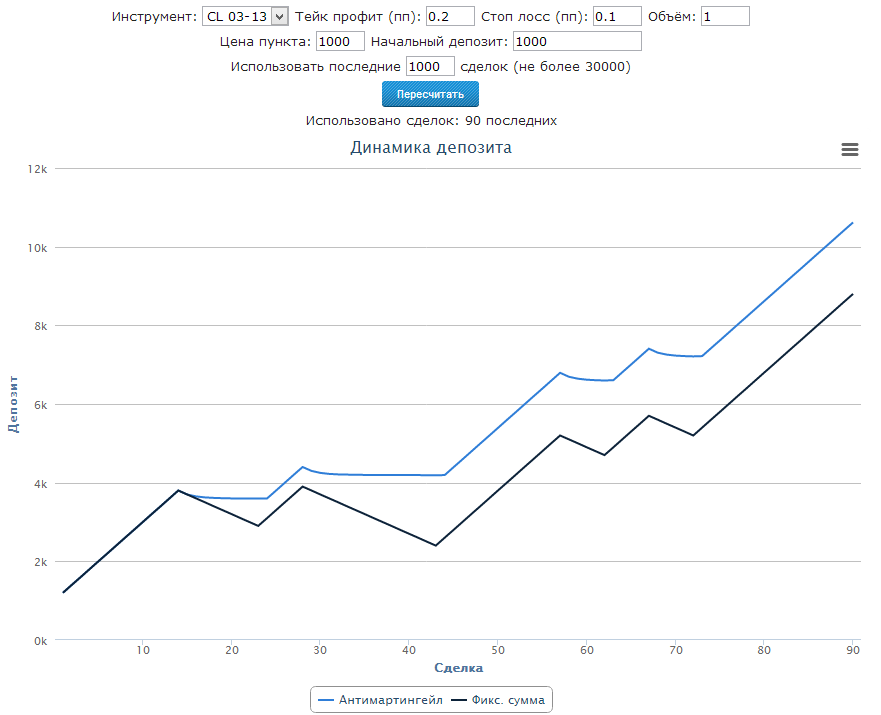

Безусловно, преимущество антимартингейла необходимо оценивать. В силу индивидуальности подходов к торговле каждого трейдера, подбор стратегии управления капиталом должен быть тоже индивидуальным. Наш пользователь торговал фьючерсом на нефть. Обратите внимание на графический анализ его торговли.

Видно, что на основании анализа мартовских сделок, антимартингейл показал себя очень хорошо, по сравнению с фиксированной суммой риска. Хочу обратить Ваше внимание на места просадок. Как раз тот момент, что привлекает меня в данной стратегии. В отличие от фиксированной суммы, антимартингейл «сглаживает» места убыточных серий.

Июнь для анализируемого трейдера выдался неудачным. В строке ниже, указан реальный результат торговли в июне. На анализируемом графике, мы видим, что фиксированный риск «укатал» бы депозит в 9 сделок, в то время как, антимартингейл, руководствуясь анализом 233 сделок, проделанных за июнь, показывает, что торговля могла быть не только безубыточной, но и высокодоходной. В строке начальный депозит специально указана 1000, потому что картину это не меняет. Все внимание на доходности и статистических данных. Мы видим, что в начальный период июня была длительная серия (свыше 25) убыточных сделок. Стоит отметить, что стратегия мартингейла уничтожила бы депозит на этой серии в считаные дни (а возможно и часы).

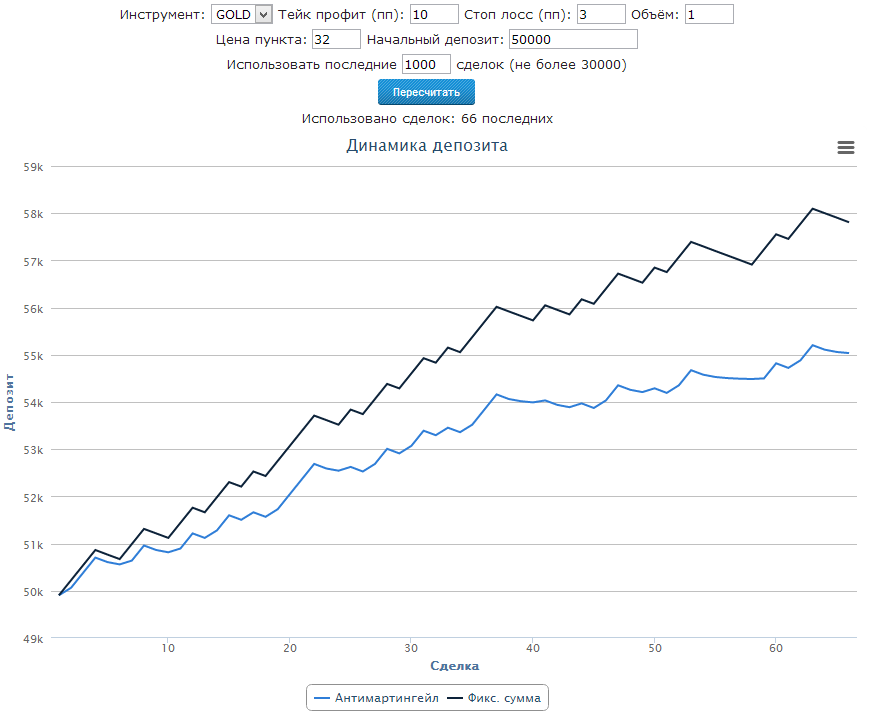

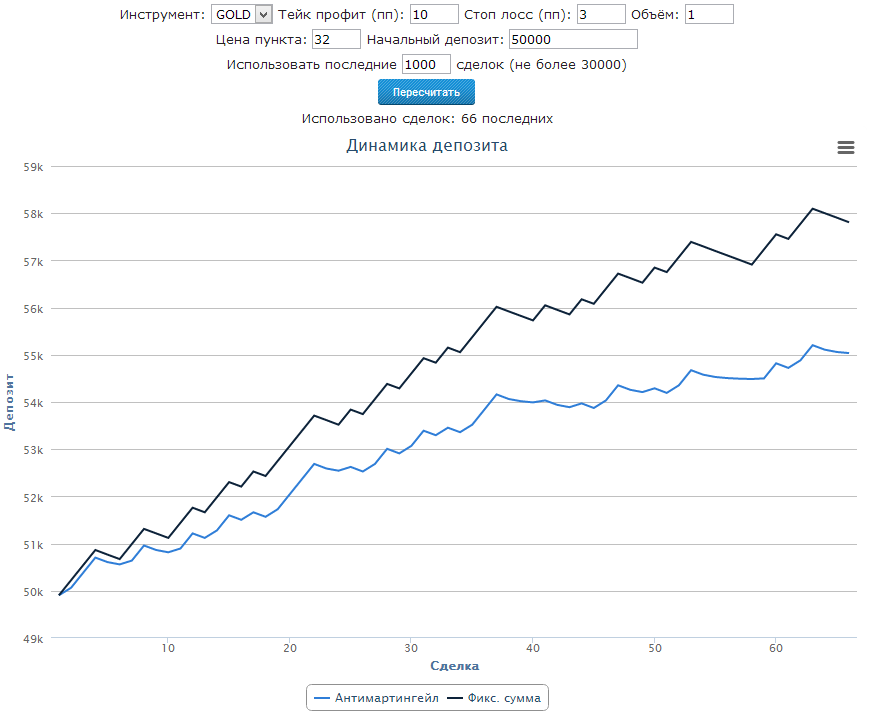

Вот то о чем было сказано выше. Не торговля зависит от управления капиталом, а управление капиталом от торговли. Здесь мы видим, что торговая стратегия пользователя не подходит для использования метода антимартингейла. Хотя нет. Давайте будем точнее. Она подходит (ведь график «бычий»), но этот метод управления риском, принесет меньше доходности, чем метод фиксированного риска. А наша задача – увеличить доход, путем тщательного самоанализа и поиска не эффективностей в себе (то о чем сказано в эпиграфе). Ведь главным преимуществом этого трейдера является его доходная (!!!) торговая стратегия, к которой уже можно примерять разные методы, лишь с целью оптимизации. Абсолютно такая же ситуация и с трейдером-обладателем графика в самом начале данной публикации. В 66 сделках по фьючерсу на золото, он показал неплохой результат доходности, но антимартингейл ему не подходит в силу своей консервативности. Но это не говорит о том, что два этих трейдера достигли апогея своего совершенства в торговле. Данный график лишь показывает, что им не подходит антимартингейл, в то время как существует множество других методов управления рисками, которые будут рассмотрены мной в ближайшие дни.

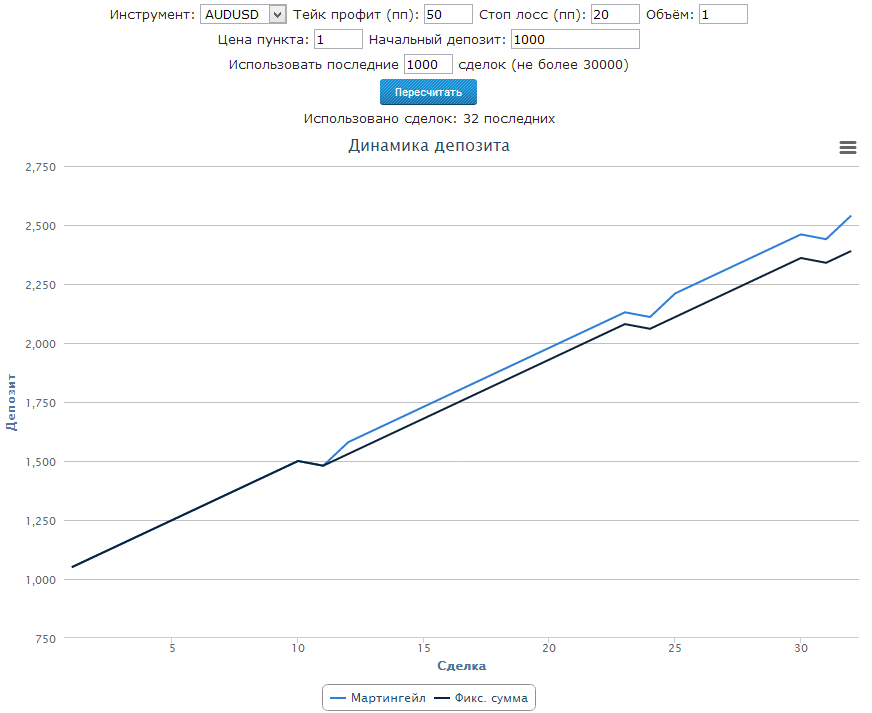

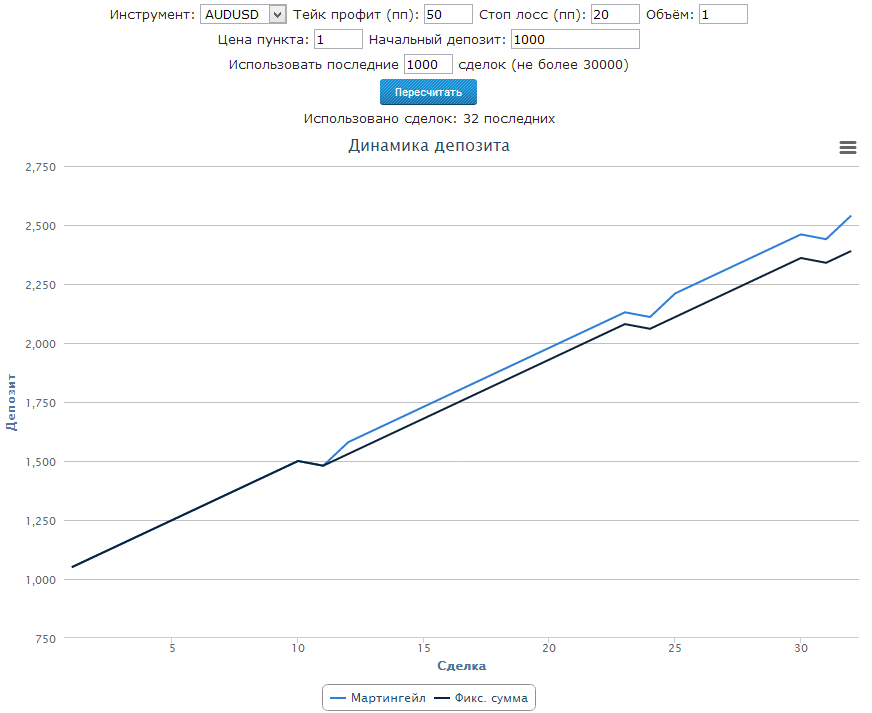

В качестве примера анализа торговой стратегии с применением различных методов управления рисками можно представить этот график пары австралийского доллара и американского доллара, для рынка Форекс. В данном случае, стоит задуматься, есть ли большой смысл применять стратегию антимартингейла, ибо графики «идут», практически «ноздря в ноздрю». Очевидно, что здесь еще сказывается не достаточное количество анализируемой информации – 32 сделки, все-таки маловато.

Ближе познакомиться с множеством инструментов для анализа своей торговли и последующей оптимизацией Вы можете на сайте marketstat.ru

С Уважением,

Статистика трейдера.

Любители состязаются друг с другом, профессионал – сам с собой.

Анатоль Ким.

Довольно часто начинающий трейдер натыкается на понятие управление риском, блуждая в бескрайних степях интернета. Одни пропускают эту информацию мимо взора, оправдывая это тем, что еще не пришло время задумываться об этом, пока не научусь торговать, другие решают уделить время на разбирательство с вопросом – что такое управление риском. С этого момента вторые перестают быть начинающими трейдерами. На мой взгляд, трейдер – это финансовый управляющий. Человек, который должен знать, как распорядиться деньгами, чтобы не только не потерять, но и приобрести. Ну а какой же управляющий не знает своих рисков и не контролирует их.

Загвоздка кроется в том, что методов управления рисками в торговле на бирже достаточно много, чтобы отбить все желание касаться этой темы и сидеть, преспокойно поглядывая на скачущую цену, выискивая, где бы заскочить в позицию, каким-нибудь объемом (да чтобы нервы пощекотало). К счастью, среди тонн полезной информации существует сервис, способный помочь в выборе стратегии управления рисками. Безусловно, использование одной лишь стратегии будет до смешного мало, чтобы правильно управлять торговой позицией. Но! Чтобы научиться писать портрет, нужно сначала научиться писать натюрморт. Чтобы определить свою собственную стратегию, наиболее удобную по рискам и темпераменту, необходимо хотя бы догадываться о том, какая бы подошла Вам более остальных. Ведь по сути, чтобы заработать денег торговлей на бирже:

— надо принимать огромные риски и торговать редко;

— надо принимать умеренные риски и торговать чаще;

Все остальное – чаще приводит к убыткам, нежели к прибыли. И для тех, кто пока не может похвастаться большим опытом и знаниями, рекомендуется выбрать для себя, оптимальный вариант.

В предыдущей публикации мы говорили о том, что в сервисе «Статистика трейдера» успешно реализован анализ торговли с точки зрения управления рисками. Доступен целый перечень методов управления, пропустив через которые данный по своей торговле, Вы сможете увидеть, какой бы подошел Вам.

Сегодня мы говорим о так называемом антимартингейле. Из названия очевидно, что суть метода противоположна методу мартингейла, рассмотренному в предыдущей статье. Метод более близок к большинству широко используемых методов, в первую очередь тем, что прибыльная позиция позволяет увеличивать риски. В отличие от мартингейла, обратный ему метод не имеет столь глубоких просадок в случае убыточной серии. Напротив, серия убыточных сделок, будет иметь более сглаженное и плавное снижение на графике доходности. Говоря простым и скорее глупым языком – стратегия основана на фразе: «А я в ударе». То есть в случае прибыльной сделки, необходимо увеличить риск в следующей сделке (как раз видимо рассчитывая на ту самую фразу) и увеличивать до тех пор, пока серия не прекратится, ну или естественным образом взыграет жадность и здравый смысл (вечно в ударе быть невозможно). В обратном же случае, что, кстати говоря, меня устраивает, необходимо вернуться к первоначальному, минимальному лоту. Минус стратегии очевиден – в случае убытка, «отбить» его сложнее, чем в стратегии мартингейла, потому что возвращаемся мы к минимальному лоту, соответственно в пунктах, заработать придется больше. Но, как я уже говорил, стратегия применима, работает и является серьезным оружием в руках серьезного трейдера.

Безусловно, преимущество антимартингейла необходимо оценивать. В силу индивидуальности подходов к торговле каждого трейдера, подбор стратегии управления капиталом должен быть тоже индивидуальным. Наш пользователь торговал фьючерсом на нефть. Обратите внимание на графический анализ его торговли.

Видно, что на основании анализа мартовских сделок, антимартингейл показал себя очень хорошо, по сравнению с фиксированной суммой риска. Хочу обратить Ваше внимание на места просадок. Как раз тот момент, что привлекает меня в данной стратегии. В отличие от фиксированной суммы, антимартингейл «сглаживает» места убыточных серий.

Июнь для анализируемого трейдера выдался неудачным. В строке ниже, указан реальный результат торговли в июне. На анализируемом графике, мы видим, что фиксированный риск «укатал» бы депозит в 9 сделок, в то время как, антимартингейл, руководствуясь анализом 233 сделок, проделанных за июнь, показывает, что торговля могла быть не только безубыточной, но и высокодоходной. В строке начальный депозит специально указана 1000, потому что картину это не меняет. Все внимание на доходности и статистических данных. Мы видим, что в начальный период июня была длительная серия (свыше 25) убыточных сделок. Стоит отметить, что стратегия мартингейла уничтожила бы депозит на этой серии в считаные дни (а возможно и часы).

Вот то о чем было сказано выше. Не торговля зависит от управления капиталом, а управление капиталом от торговли. Здесь мы видим, что торговая стратегия пользователя не подходит для использования метода антимартингейла. Хотя нет. Давайте будем точнее. Она подходит (ведь график «бычий»), но этот метод управления риском, принесет меньше доходности, чем метод фиксированного риска. А наша задача – увеличить доход, путем тщательного самоанализа и поиска не эффективностей в себе (то о чем сказано в эпиграфе). Ведь главным преимуществом этого трейдера является его доходная (!!!) торговая стратегия, к которой уже можно примерять разные методы, лишь с целью оптимизации. Абсолютно такая же ситуация и с трейдером-обладателем графика в самом начале данной публикации. В 66 сделках по фьючерсу на золото, он показал неплохой результат доходности, но антимартингейл ему не подходит в силу своей консервативности. Но это не говорит о том, что два этих трейдера достигли апогея своего совершенства в торговле. Данный график лишь показывает, что им не подходит антимартингейл, в то время как существует множество других методов управления рисками, которые будут рассмотрены мной в ближайшие дни.

В качестве примера анализа торговой стратегии с применением различных методов управления рисками можно представить этот график пары австралийского доллара и американского доллара, для рынка Форекс. В данном случае, стоит задуматься, есть ли большой смысл применять стратегию антимартингейла, ибо графики «идут», практически «ноздря в ноздрю». Очевидно, что здесь еще сказывается не достаточное количество анализируемой информации – 32 сделки, все-таки маловато.

Ближе познакомиться с множеством инструментов для анализа своей торговли и последующей оптимизацией Вы можете на сайте marketstat.ru

С Уважением,

Статистика трейдера.

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

11 сентября 2013

|

25 сентября 2013

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий